弊社は、下記のコンサルティングサービスを提供しております。

1.不動産M&A資金調達コンサルティング

不動産M&Aを成功に導く資金調達コンサルティング

「不動産M&A資金調達コンサルティング」とは?

不動産M&Aを行う際に金融機関から資金調達が出来ない場合が多いため、弊社が提携しているノンバンクから資金調達を行うコンサルティングサービスです。

一般的にM&Aが行われる際に売却側起業が不動産を保有している場合、その対象不動産も一緒に譲渡されるのが一般的です。この「法人が所有する不動産の取引を主目的としたM&A」が不動産M&Aと言われています。

後継者不在や人材不足で廃業を考える企業が増えて来ています。廃業をする場合、不動産を所有している企業は、通常の廃業手続きとは別に所有する不動産の売却をしなければなりません。

ですが、通常の不動産売買で売却を行うと、不動産売却益に対して「2割前後の法人税」がかかります。

しかも、税引き後の金額を経営者が配当として分配すると最大で45%の所得税もかかってきます。勿論、条件等によっても異なってきますが、最終的な手取り金額が、当初考えていた金額よりも大幅に下回るケースもあります。

そのようなケースを回避するために、不動産M&Aは適していると言えます。法人の株式譲渡で「不動産ごと法人を譲渡する」ので、税金は株式譲渡益の20%だけになります。また、退職金等を組み合わせることによって節税効果もみられます。不動産を所有する法人にとって不動産M&Aは有利になるケースが多いです。

2.創業支援コンサルティング

起業家の創業を成功に導く創業支援コンサルティング

「創業支援コンサルティング」とは?

起業準備段階のビジネスモデル構築支援から創業資金の調達支援、起業後の財務面を中心としたコンサルティングサービスです。

人脈や営業力、技術力、取り扱う商品力などには、滅法自信があるけど、事業計画書の作成や数字にはイマイチ自信が。。。という創業を志そうとする方は結構多いのです。

そのような状態で創業融資を金融機関に持ち込んでも、多くの起業家さんは、KO負けを食らってしまうのです。

とはいえ、人的にも時間的にも余裕のない創業期において、この弱点をを強化するには難しい面もあります。 財務に強い社員を雇おうと思ったらそれなりの待遇と給与を用意しなければなりません。

そのような状況において、コンサルティング契約であれば、人材を雇うための給与の何分の一かの金額でまかなう事ができる上、第三者の冷静な判断、アドバイスを聞けると、大変好評を頂いております。

起業家の皆さんの創業期において、得意とする「攻め」の分野に最大限の力を注力できる環境づくりとして、「守り」の分野を支援することで、不安定な創業期をより安定的に発展させる一助となることができれば、私としても大変光栄なことだと思っています。

3.事業再生+M&Aコンサルティング

会社の価値を高め経営者様のハッピーリタイアメントをサポートするコンサルティング

「事業再生+M&Aコンサルティング」とは?

長い間会社経営をしていると損益が悪化し、資金繰り状況も悪化するなど、経営状態が厳しい状況になることがあります。

そのような時に中小企業者さまの主に財務面からのアプローチにより財務改善、資金繰り改善、損益改善を行い、会社の再生のお手伝いをさせて頂き、その後優位な条件で会社売却を行うコンサルティングサービスです。

2020年初頭より世界的な流行によるコロナ禍で、上場企業を始め一部の企業を除いて業況悪化に苦しんでいます。

特に、中小企業の現場では、とても厳しい経営環境が続いています。中小企業を取り巻く経済環境は日々厳しく、多くの社長さんは日々懸命に頑張っていらっしゃいます。 資金繰りに大きな影響を与える金融情勢は激しく変化しています。

このような状況下、中小零細企業の経営者は、ただ流れに任せて経営をしていれば良いのかと言えば、決してそうではありません。

外部環境の影響を受けてしまう事は仕方のない事ですが、社長自らが自社が今何をすべきなのか、できることを全てやり、使える制度(助成金・補助金など)を徹底的に使いこなして自社を守るしかないのです。

「 事業再生+M&Aコンサルティング」では、資金調達対策、銀行取引アドバイスはもちろん、銀行頼りの面の強い中小企業の資金繰りにおいて、金融機関に頼らずに自社でやれる事、すべきことをお伝えします。

従業員や従業員の家族を背負っている社長にとって、眠れない夜も1日や2日ではないことと思います。

政府が融資枠を拡大しているとはいえ、アフターコロナに向けて「資金繰り」を練ることが、最も重要な社長の仕事です。

この環境を粘り強く生き抜くには、賢い資金繰り術が欠かせません。賢い資金繰り術をお伝えし、事業再生のお手伝いをさせて頂きます。

事業再生後の出口戦力として、会社の価値を高めた上で事業承継・M&Aを行うところまでサポートさせていただきます。

中小 M&A ガイドライン遵守に関する補足説明資料

本資料は、 合同会社アイ・カンパニョンズ が、中小企業庁が定める「中小 M&A ガイドライン」に記載されている事項について、登録 M&A 支援機関として登録時に遵守すべき事項を宣言したものを、顧客に説明するために用いるものです。

遵守を宣言した内容

仲介契約・FA 契約の締結について、業務形態の実態に合致した仲介契約あるいは FA 契約を締結し、契約締結前に依頼者に対し仲介契約・FA 契約に係る重要な事項について明確な説明を行い、依頼者の納得を得ます。

特に以下の点は重要な点ですので説明します。

(1)譲り渡し側・譲り受け側の両当事者と契約を締結し双方に助言する仲介者、一方当事者のみと契約を締結し一方のみに助言する FA の違いとそれぞれの特徴

(2)提供する業務の範囲・内容(マッチングまで行う、バリュエーション、交渉、スキーム立案等)

(3)手数料に関する事項(算定基準、金額、支払時期等)

(4)秘密保持に関する事項(秘密保持の対象となる事実、士業等専門家等に対する秘密保持義務の一部解除等)

(5)専任条項(セカンド・オピニオンの可否等)

(6)テール条項(テール期間、対象となる M&A 等)

(7)契約期間

(8)依頼者が、仲介契約・FA 契約を中途解約できることを明記する場合には、当該中途解約に関する事項

最終契約の締結について、契約内容に漏れがないよう依頼者に対して再度の確認を促します。

クロージングについて、クロージングに向けた具体的な段取りを整えた上で、当日には譲り受け側から譲渡対価が確実に入金されたことを確認します。

専任条項については、特に以下の点を遵守して、行動します。

・依頼者が他の支援機関の意見を求めたい部分を仲介者・FA に対して明確にした上、これを妨げるべき合理的な理由がない場合には、依頼者に対し、他の支援機関に対してセカンド・オピニオンを求めることを許容します。ただし、相手方当事者に関する情報の開示を禁止したり、相談先を法令上又は契約上の秘密保持義務がある者や事業承継・引継ぎ支援センター等の公的機関に限定したりする等、情報管理に配慮します。

・専任条項を設ける場合には、契約期間を最長でも6か月~1年以内を目安として定めます。

・依頼者が任意の時点で仲介契約・FA 契約を中途解約できることを明記する条項等(口頭での明言も含む。)も設けます。

テール条項については、特に以下の点を遵守して、行動します。

・テール期間は最長でも2年~3年以内を目安とします。

・テール条項の対象は、あくまで当該 M&A 専門業者が関与・接触し、譲り渡し側に対して紹介した譲り受け側のみに限定します。

仲介業務を行う場合、特に以下の点を遵守して、行動します。

・仲介契約締結前に、譲り渡し側・譲り受け側の両当事者と仲介契約を締結する仲介者であるということ(特に、仲介契約において、両当事者から手数料を受領することが定められている場合には、その旨)を、両当事者に伝えます。

・仲介契約締結に当たり、予め、両当事者間において利益相反のおそれがあるものと想定される事項(※)について、各当事者に対し、明示的に説明を行います。

※ 例:譲り渡し側・譲り受け側の双方と契約を締結することから、双方のコミュニケーションや円滑な手続遂行を期待しやすくなる反面、必ずしも譲渡額の最大化だけを重視しないこと

・また、別途、両当事者間における利益相反のおそれがある事項(一方当事者にとってのみ有利又は不利な情報を含む。)を認識した場合には、この点に関する情報を、各当事者に対し、適時に明示的に開示します。

・確定的なバリュエーションを実施せず、依頼者に対し、必要に応じて士業等専門家等の意見を求めるよう伝えます。

・参考資料として自ら簡易に算定(簡易評価)した、概算額・暫定額としてのバリュエーションの結果を両当事者に示す場合には、以下の点を両当事者に対して明示します。

(1)あくまで確定的なバリュエーションを実施したものではなく、参考資料として簡易に算定したものであるということ

(2)当該簡易評価の際に一方当事者の意向・意見等を考慮した場合、当該意向・意見等の内容

(3)必要に応じて士業等専門家等の意見を求めることができること

・デューデリジェンスを自ら実施せず、デューデリジェンス報告書の内容に係る結論を決定しないこととし、依頼者に対し、必要に応じて士業等専門家等の意見を求めるよう伝えます。

上記の他、中小 M&A ガイドラインの趣旨に則った行動をします。

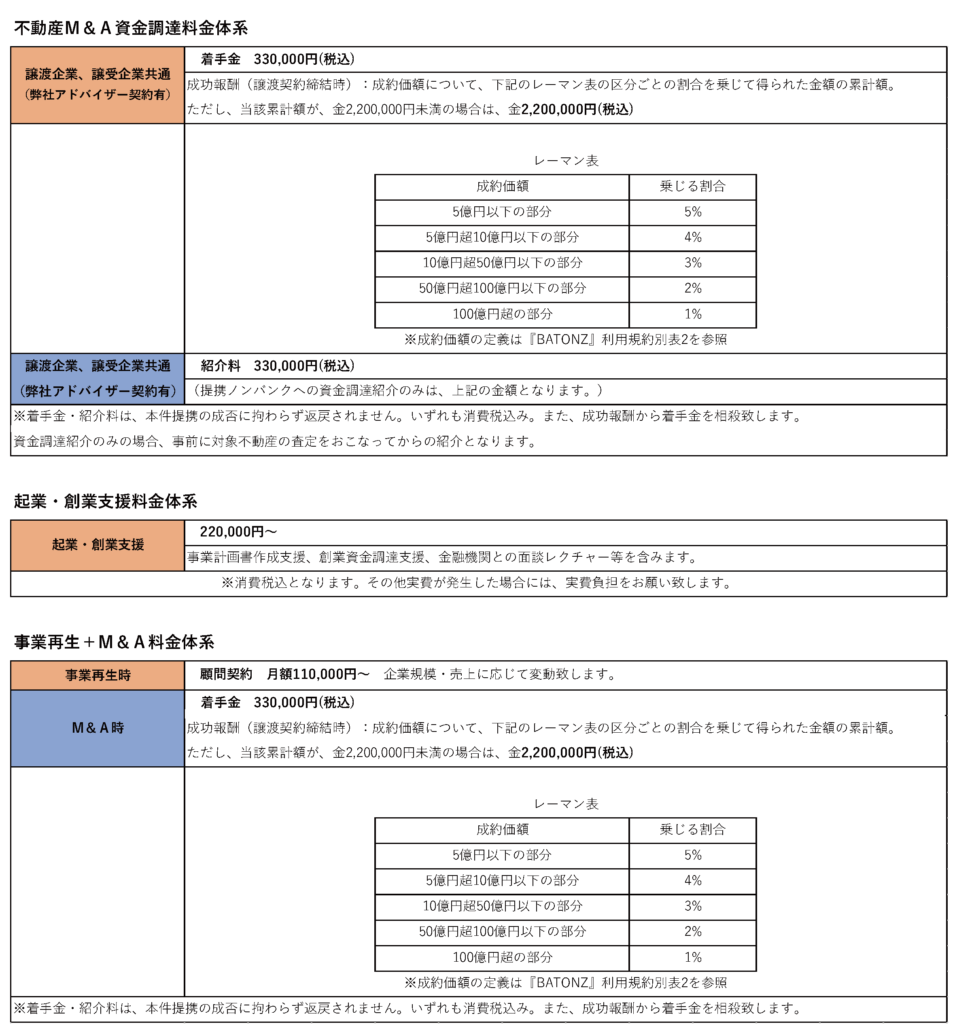

料金体系は、下記の通りとなります。

秘密厳守で対応させていただきます。

お気軽にお問い合わせください。